コラムColumn

暗号資産投資家は、海外移住することで最高55%の重税から逃れられる!?

2023/10/24

暗号資産で得た所得には、最高55%という高い税が課されている!

暗号資産投資で得た所得にも、もちろん税金はかかります。

暗号資産投資で得た所得には累進課税が適用されるため、他の所得と合わせて算出される総所得金額に応じて5%から45%の所得税が課され、住民税や復興特別所得税を合わせた最大税率は約55%となります。

こうした暗号資産の課税については、国税庁の発表した「暗号資産に関する税務上の取扱いについて(情報)」に詳しく書かれています。

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

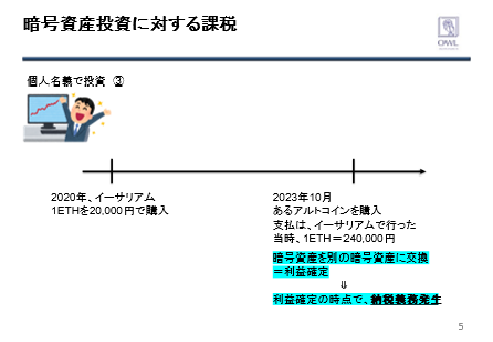

法定通貨に換金した場合はもちろん、暗号資産を別の暗号資産に替えた場合でも、利益確定をしたとして、課税されてしまう!

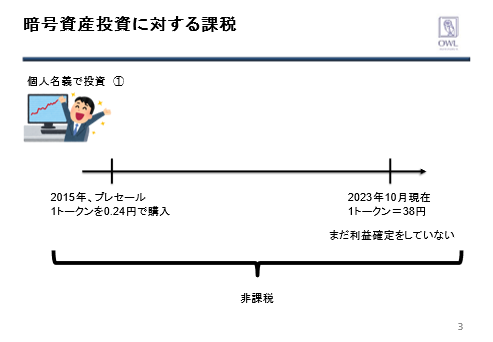

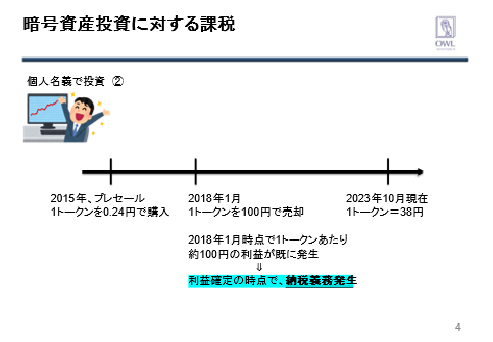

図を見ながら考えてみましょう。

2015年にある暗号資産を1トークン0.24円で購入した投資家がいたとしましょう。その人が今に至るまで、この暗号資産を売却もしていないし、他の暗号資産に替えてもいない場合、この投資家は利益確定をしていないことになり、所得も発生していません。したがって、この投資家には課税されません。

一方、先ほどの例と同じく、2015年に1トークン=0.24円で購入した投資家がいたとしましょう。この人が2018年1月に、1トークン=100円で売却したとします。この場合、この時点で利益確定したとされ、税金が発生します。

上の例は、暗号資産を売って現金化した訳ですから、税金がかかるというのも納得できます。

では、次の例はどうでしょうか。

2020年にイーサリアムを1ETH=20,000円で購入した人がいたとしましょう。その人が、2023年10月、そのイーサリアムを別の暗号資産に替えました。つまり、この人には1円も現金は入ってきていません。

しかし、暗号資産Aを別の暗号資産Bに替えたことで利益確定と判断されます。そして、1ETHあたりの利益は、交換時のイーサリアムの時価(230,000円)と購入時のイーサリアムの時価(20,000円)となります。

ここまで見てきたように、課税が嫌であれば利益確定をできないし、利益確定をして増やした資産を使いたいと思うと課税されてしまいます。

しかも、暗号資産Aで増やした資産をもとに暗号資産Bに投資していきたいと思って暗号資産同士を交換するだけでも、課税されてしまうのです。

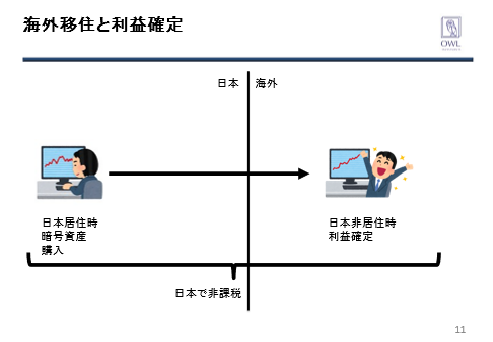

海外移住してから利益確定すれば、日本の税はかからない!

日本に住んでいる私達にとっては、暗号資産で得た所得に課税されること、しかも、最高55%という高い税率で課税されることも、当たり前のこととして受け入れてしまっています。

しかし、日本居住者だから日本で課税されるのです。

利益確定する前に海外移住し、日本非居住者になってから利益確定すれば、日本の税金はかからないのです。

暗号資産で得た所得に課税されないシンガポールに移住すれば、日本でもシンガポールでも課税されない!

せっかく日本の税金がかからなくなっても、移住した先の国で高い税金を課されてしまったら、元も子もありません。

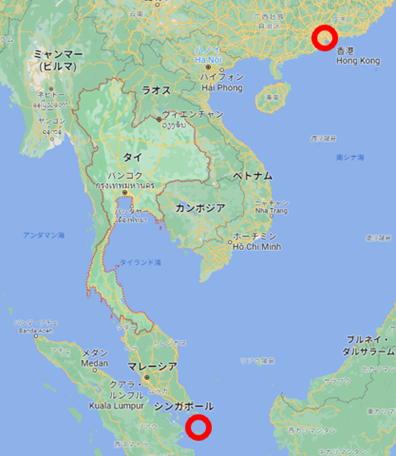

その点、移住先の国が、暗号資産で得た所得に対して課税しないという国であれば、安全です。たとえば、近年富裕層の移住先として人気のシンガポールやドバイは、暗号資産で得た所得に対して課税しないという国です。

(シンガポール中心部のコンドミニアム)

ですから、日本で暗号資産を買った投資家がシンガポールに移住してから利益確定をする場合、日本で課税されることはありませんし、シンガポールで課税されることもありません。

暗号資産で得た所得に15%課税されるが、「抜け道」のあるタイも、お勧めの移住先!

ただ、シンガポールは、ビザを取得するハードルがどんどん高くなってきているうえ、何を買っても東京の2倍から3倍という物価の高い国です。また、ドバイの場合、日本から遠いうえ砂漠の真ん中にある国ですから気候が厳しく住みやすいとは言いにくいです。

そこで、別のオプションを考えてみましょう。たとえば、タイのバンコクです。

タイは、日本から比較的近い、日本人にとって住みやすい環境、ビザを取得しやすい、物価が比較的安い、と好条件が揃っています。

問題は、暗号資産で得た所得に15%の税金が課されるという点です。

たしかに、15%の税金がかかったら意味が無いじゃないか!と批判されそうですが。

実は、タイの税法上、タイ居住者がタイ国外で得た所得のうちタイで課税されるのは、その暦年内にタイ国内に(銀行送金などで)持ち込んだ分に限られています。

ですから、「タイ居住者のAさんが2023年10月に暗号資産をシンガポールや香港で売却して所得を得ていたとしても、2023年内にタイに持ち込まなければ、タイで課税されない」という仕組みになのです。

いわば、タイを居住地、シンガポールや香港を資産管理地とする、目的に応じて国を使い分ける発想です。

こうした考えから、暗号資産で増えた資産を利益確定させたいけれども高い税は嫌だという、暗号資産投資家には、タイ移住をお勧めしています。

●OWLは、暗号資産投資をしている方の海外移住をお手伝いしています。

詳しくは、このページをご覧ください。

https://owl-investments.com/service/emigration_abroad

追伸

この「タイの税法上、タイ居住者がタイ国外で得た所得のうちタイで課税されるのは、その暦年内にタイ国内に(銀行送金などで)持ち込んだ分に限られる」という税法に関連して、新たな通知が、2023年9月15日に出されました。2024年からは、タイ国内への持ち込みが暦年内でない場合(年末を越えてからの持ち込み)であっても課税されるようになるということです。

しかし、タイに持ち込まない限りタイで課税されないという点は変更ありませんので、暗号資産投資家がタイ居住後に、タイ国外で利益確定するという方法自体は、2024年以降もとりうる手段と考えています。

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする