コラムColumn

東京国税局、インフルエンサー9人に計3億円の申告漏れを指摘・追徴課税…どこが問題だったのか? 海外法人設立に詳しい弁護士が解説

2023/06/19

東京国税局が9人のインフルエンサーに対し、合計3億円の申告漏れを指摘、8,500万円を追徴課税したとの記事が、2023年3月8日付の読売新聞に掲載されました。

https://www.yomiuri.co.jp/national/20230307-OYT1T50392/

3月8日付ということは、確定申告の提出期限直前という時期で、税務当局の「税金をごまかすなよ」という警告のような記事ですね。

記事によると、このインフルエンサー達は、企業から報酬をもらって、それら企業の商品やサービスを宣伝していた、いわゆる「企業案件」を扱っていたが、確定申告をしていなかったり、報酬額の一部しか確定申告をしていなかったりしていたそうです。

とりわけ「うち1人はSNSを通じて販売した情報商材の売り上げを海外のペーパーカンパニーの収入と装い、所得を隠していたという。」という部分が、海外法人を設立し利用している方も多い方は気になる部分でしょう。そこで、この部分に注目しながら、読み解いていきたいと思います。

日本で所得発生 →「税金高い!」→ 低税率国・地域に所得移動

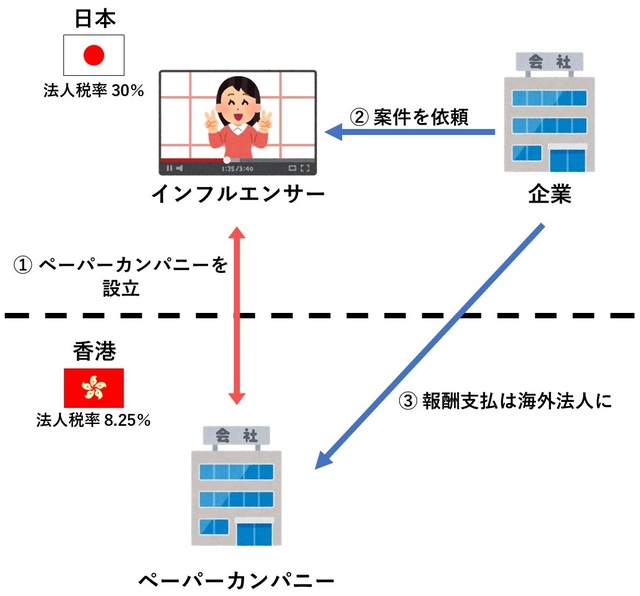

海外のペーパーカンパニーを利用していたインフルエンサーが具体的にどういう仕組みを作っていたのか、記事には詳しく書かれていないのですが、おそらく以下のようなものだったと思われます。

①このインフルエンサーは、企業から商品・サービスを紹介して欲しいという依頼を受けて、その商品・サービスを紹介する、いわゆる「企業案件」を扱っていた。

②ところが、この「企業案件」を、インフルエンサー個人として受託すると個人として所得税がかかるし、法人で受託するとしても日本の法人税は高いことが気になっていた。

③そこで、日本よりも法人税の低い国・地域に法人を設立し、その法人で受託することにした。

つまり、日本で所得が生じると高税率の税金がかかるので、低税率国・地域に所得を移したわけです。

本件でインフルエンサーがどの国・地域にペーパーカンパニーを設立したかは、記事には書かれていませんでしたが、もし香港であったなら、法人税率は8.25%(所得が200万香港ドル=約3,000万円までの部分の税率)に抑えることができたということです。日本の法人税率は約30%ですから、3分の1未満です。

海外ペーパーカンパニー利用の税金対策を封じる、TH対策税制

このように利益を海外法人に移すだけで節税できるのであれば、納税者としては非常にありがたい話です。反面、税務当局にとっては、税収が失われてしまうので、見過ごすわけにはいきません。

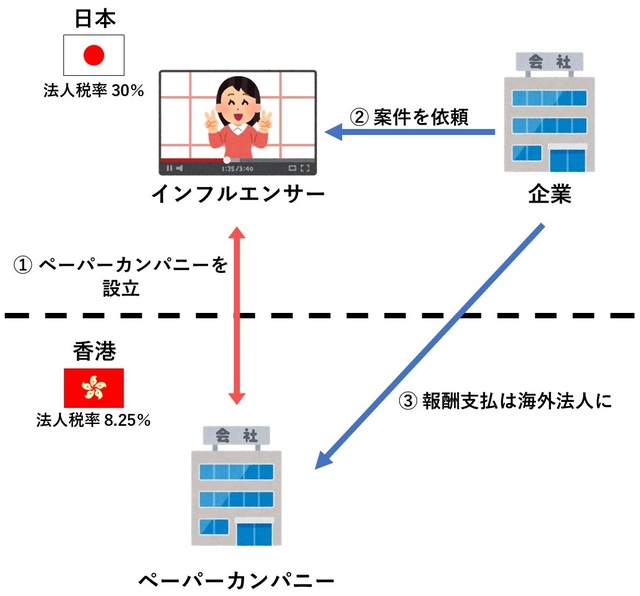

こうした税金対策に対する、税務当局にとっての対策が、いわゆる「タックスヘイブン対策税制」です。ざっくり言うと、タックスヘイブン対策税制は、このような仕組みになっています。

①外国関係会社(日本企業または日本居住者が支配する外国の法人)が、

②ペーパーカンパニー、事実上のキャッシュボックスなど、「特定の外国関係会社」の場合は、会社全体の所得を株主の所得に合算します(ただし、法人税率30%以上の場合は適用免除)。

③「特定の外国関係会社」でなくても、経済活動基準を満たさない場合は、「対象外国関係会社」として、会社全体の所得を株主の所得に合算します(ただし、法人税率20%以上の場合は適用免除)。

④外国子会社等が経済活動基準を全て満たす場合は「部分対象外国関係会社」といいます。部分対象外国関係会社の場合、その得た「受動的所得」は株主の所得に合算されます(ただし、法人税率20%以上の場合は適用免除)。

ここでいう「受動的所得」とは、配当等・利子等・有価証券の貸付対価・有価証券の譲渡損益・デリバティブ取引損益・外国為替差損益・その他の金融所得・保険所得・固定資産の貸付対価・無形資産等の使用料・無形資産等の譲渡損益等・実質的活動のない事業から得られる所得をいいます。

国税庁作成のチャートがわかりやすいので、参考にしてください(図表2)。

例のインフルエンサー事案、単なる「ペーパーカンパニー」か

香港で実体のあるビジネスを運営するために香港法人を設立し、そのビジネスからあがった所得については、株主が日本居住者であったとしても、香港法人の所得は日本居住の株主の所得に合算されません。

一方、本件のインフルエンサーの事案では、居住者(インフルエンサー本人)が低税率国・地域に法人を設立したものの、オフィス、人員、事業の体制などがまったく存在しない「ペーパーカンパニー」だった可能性が高いと思われます。

そうすると、海外法人の所得がまるごと株主の所得に合算され、香港で支払った納税額との差額を、日本で納税しなくてはなりません。

タックスヘイブン対策税制がこのように適用され、株主が日本で課税されるのを防ぐには、ペーパーカンパニー等に該当しないよう、経済活動基準を満たすことが必要になります。

ただ、この辺りは非常に微妙な部分が多いため、より確実にするには、海外法人の実質的所有者が海外移住し、日本非居住になることだろうと考えられます。

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする