コラムColumn

東南アジアに住みつつ、香港で投資。税金面はどこに注意すべき?

2016/08/31

タイ、マレーシア、フィリピンなどの東南アジア諸国に住みつつ、香港で会社設立をしたり投資をしている日本人も少なくありません。

これらの東南アジア諸国に住む理由は、リタイアメントビザなどを取得しやすいこと、物価が安いこと、ゴルフやダイビングなどを楽しみやすい環境でしょう。一方、香港で会社設立や投資をしている理由は、会社設立についての外資規制がないこと、金融商品の種類が豊富であること、キャピタルゲイン課税が無いなど税金面で有利であることなど投資環境が良いためででしょう。

さて、このような東南アジアに住みつつ香港で投資をしている日本人の場合、税金面について注意すべきポイントは何でしょうか?

その居住国では、外国での投資から得た収入に関する規則は、どうなっていますか?

日本の居住者の場合、外国法人(例えば香港法人)の株式を売却して売却益を得た場合や配当を得た場合、原則として課税されます。また、外国(例えば香港)で金融商品を購入して利子などを得た場合も、原則として課税されます。

では、他の国々の居住者の場合はどうでしょうか?

まず、香港居住者の場合を見てみましょう。香港では、香港法人の株式・外国法人の株式であるかにかかわらず、株式の売却益や配当に課税されません。ただ、外国法人の株式の場合、当該外国(例えば日本法人の場合であれば日本)で課税される可能性は残ります。

次に、タイ居住者の場合を見てみましょう。タイでは、タイの証券取引所に上場している株式のキャピタルゲインは非課税、外国会社の株式のキャピタルゲインは課税されるもののASEAN諸国の証券取引所に上場している株式の場合には一定条件を満たせば非課税と複雑です。

いずれにしましても、タイ、マレーシア、フィリピンなどの東南アジア諸国を居住国として、日本や香港などで投資する場合、居住国における外国投資からの収益に関する規則を確認する必要があります。

その居住国は、日本・投資先の国(例えば香港)との間に租税条約がありますか?

二国間の租税条約により、その二国間のクロスボーダーでの金銭の支払に課される税率が軽減される場合があります。

租税条約(租税協定)が無い場合、例えば、タイ・香港からの支払いに課される税率は以下の通りです。

■タイからの支払に課される税率

配当の支払:10%、著作権使用料:15%、特許・商標・意匠などの使用料:15%

■香港からの支払に課される税率

配当の支払:0%、著作権使用料:5.25%、特許・商標・意匠などの使用料:5.25%

しかし、香港・タイ間には租税協定があり、税率は、租税協定がない場合の元々の税率と協定による税率(下記)のうち低い方が適用されます。

■香港・タイ間の租税協定による税率

配当の支払:10%、著作権使用料:5%、特許・商標・意匠などの使用料:10%

このように、租税条約(租税協定)によって、各国の税率が修正されますので、租税条約(租税協定)も考えていく必要があります。

そもそも、日本非居住者と断言できますか?

タイ、マレーシア、フィリピンなどの東南アジア諸国に住んでいる皆さん、「自分は日本非居住者だ!」と思っているでしょう。

でも、そう簡単に「自分は日本非居住者だ!」と断言することはできません。

居住者か否かは、滞在日数のみによって判断するものでないことから、外国に1年の半分(183日)以上滞在している場合であっても、日本の居住者となる場合があります。また、1年の間に居住地を数か国にわたって転々と移動する、いわゆる「永遠の旅人(Perpetual Traveler, Permanent Traveler)」の場合であっても、その人の生活の本拠が日本にあれば、日本の居住者となります。

日本の税法上、「居住者」か否かが争われた訴訟として、武富士事件やユニマット事件が有名ですが、OWL Investmentsでもこれまでに検討してきましたので、記事をご覧ください。

もし、「自分はタイ居住者だ」と思っていたとしても、日本の税務署は「日本居住者」と判断する場合、海外で得たキャピタルゲイン、配当、利子などに課税される可能性がある、ということになります。

タイに、マレーシアに、フィリピンに、住んでいます。どういう戦略で臨むべきですか?

OWL Investmentsとしては、二段構えの戦略をお勧めしています。

■一段目

①その方がタイ居住(マレーシア居住、フィリピン居住)であることを前提に、タイ(マレーシア、フィリピン)の課税、日本の課税、投資先(香港など)の課税を確認する。

②居住国(タイ、マレーシア、フィリピンなど)と、国籍国(日本)、投資先(香港など)との間の租税条約(租税協定)を確認して、有利なストラクチャーを考える。

■二段目

日本の税務当局から「日本居住者」と認定された場合に備え、「日本居住者」と認定されても問題ないよう、ストラクチャーを考える。

OWL Investmentsならではのサポート!

OWL Investments的は、日本に財産・ビジネスをお持ちの方、香港で会社を持っている方、香港やその他のアジア諸国で投資をされている方が、どのような会社ストラクチャーにしていったら税金面で有利であるかについても、一緒に検討していきます。

また、OWL Investmentsは、香港で既に会社設立をした方が、2018年の自動的情報交換に向けてどう対策をすべきかを一緒に考えていきます。

問い合わせ用メールアドレス:info@owl-investments.com

この記事を読んだ方には、是非この記事も

香港法人名義の口座に保有させていた財産、今後は日本の税務当局に開示される!?

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

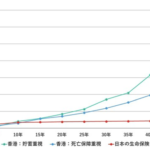

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録

フォローする

フォローする