コラムColumn

海外の金融資産の情報が筒抜け?国税庁がCRS初回情報交換の結果公表!

2019/04/10

国税庁は、2018年から、OECDの策定した国際基準であるCRS(Common Reporting Standard)「共通報告基準」に基づいて、非居住者金融口座情報の自動的情報交換を開始しました。

この情報交換の状況を、国税庁が、「CRS 情報の自動的情報交換の開始について」として発表していますので、見てみましょう。

CRSに基づく情報交換の背景

まず、CRSに基づく情報交換の背景を簡単にまとめておきます。

海外の金融機関を利用する人が増えるにつれ、各国の税務当局は、金融機関を通じて保管している財産を捕捉することが難しくなり、本来であれば税金を取ることができる場合であるにもかかわらず、税金を実際には取れないケースが増えてきました。

例えば、日本居住者が香港のHSBCで銀行口座を開いた場合を考えてみましょう。

HSBCで、株式投資をして配当を得た、投資した株式を売却してキャピタルゲインを得たなどの所得に対しては、日本で納税義務があります。

しかし、日本の税務当局が調査する権限を持っているのは日本の領土の中だけで、日本国外では調査をする権限がありません。この投資家が自発的に申告してこない限り、税金を取れないのです。

こうした問題に苦慮した各国の税務当局が共同で創設した制度が、OECDの策定した国際基準であるCRS(Common Reporting Standard)「共通報告基準」に基づく、非居住者金融口座情報の自動的情報交換制度です。

交換される金融口座の情報

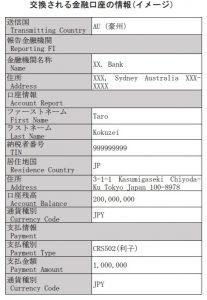

情報交換の対象とされているのは、以下の情報です。

ア 口座保有者の氏名(又は名称)・住所(又は本店又は主たる事務所の所在地)

イ 居住地国

ウ 外国の納税者番号

エ その資産の価額(口座残高)

オ その資産の運用・保有又は譲渡による収入金額(利子・配当等の年間受取総額)等

国税庁のウェブサイトで公表されている、「交換される金融口座の情報」のイメージ図を見ると、分かりやすいかも知れません。

米国はCRSに参加していない!

CRSに参加している国のリストは、下記のとおりです。

アジア、ヨーロッパなどの主要国はもとより、ケイマン諸島、英領ヴァージン諸島などのタックスヘイブンも参加しています。

そんな中、主要国で唯一参加していないのが米国です。

米国はCRS以前から、米国人(米国国民、米国居住者)が保有する口座情報を米国内国歳入庁(IRS)に提出させる独自の制度(外国口座税務コンプライアンス法=FATCA:Foreign Account Tax Compliance Act)を整備しており、CRSに参加する必要が無かったためです。

ここで気になるのは、米国人の海外情報が米国税務当局(IRS)に提供されるだけでなく、日本居住者の米国内の情報が日本の税務当局に提供されるか、という点でしょう。

FATCAへの対応には、モデル1とモデル2がありますが、日本が採用しているモデル2の場合、FATCAそのものとしては、米国IRSから日本の税務当局への情報提供はありません。

しかし、日米租税条約の情報交換規定により、日本居住者の米国内の情報が日本の税務当局に送付されることはあると思われます。

CRS情報の提供、アジアからが一番多い!

2018年9月の初回CRS情報交換により、日本の国税庁が受領した口座情報は、550,705口座の情報でした。

その内訳は、アジア・大洋州から290,660口座、欧州・NIS諸国から202,455口座、北中米から41,915口座、中東・アフリカから15,675口座であり、アジア・大洋州からが一番多くなっています。

国税庁は、CRS情報を、国外送金等調書、国外財産調書、財産債務調書、その他既に保有している様々な情報と併せて分析していく旨を明言しています。

国税局・税務署の年度は7月から始まりますが、2019年7月から、CRS情報に基づいた税務調査を開始するのではないかと言われています。

2019年5月9日(木)、東京で、「海外投資(金融資産・不動産)、海外移住・バイリンガル教育に関心がある方のための海外資産管理会社のつくり方・つかい方」と題したセミナーを開催します。是非お越しください。

問い合わせ先(OWL Investments):info@owl-investments.com

この記事を読んだ方には、是非この記事も

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする