コラムColumn

富裕層による海外投資、暗号資産投資、これらは税務当局が目をつけている重点分野、気をつけろ!

2023/12/14

納税していても、「本当はもっと払うべきなのに隠していますよね。」と言わんばかりに来る税務調査。

税務当局のリソース(人員、時間)には限りがありますから、一部を集中的に調査するのですが、どこに集中して調査するのでしょうか?

国税庁は、「所得税及び消費税調査等の状況」を毎年11月に公表、「主な取組」として重点分野を明示している!

力を入れている分野は、毎年11月に国税庁が発表する「所得税及び消費税調査等の状況」に、「主な取組」として記載されています。「この分野は気を付けているから、納税者の皆さんも悪いことはしないように!」と警告しているのでしょう。

今年の11月22日に発表された最新版を見ていきましょう。

https://www.nta.go.jp/information/release/kokuzeicho/2023/shotoku_shohi/pdf/shotoku_shohi.pdf

主な取組として記載された項目は、以下の6つです。

①富裕層に対する調査状況

②海外投資等を行っている個人に対する調査状況

③インターネット取引を行っている個人に対する調査状況

④無申告者に対する調査状況

⑤消費税の還付申告者への調査状況

⑥所得税の不正還付申告書の課税処理の状況

この記事では、とくに①~③を見ていきましょう。

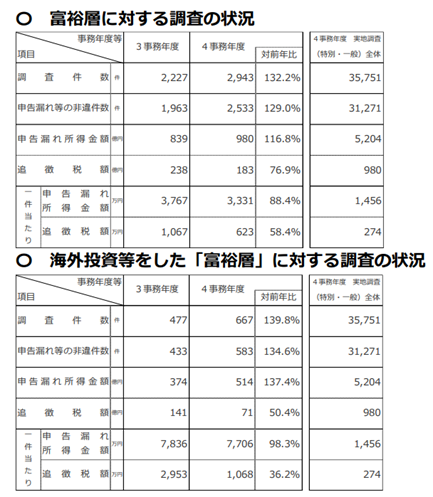

取りやすいところを調査する、だからこそ「富裕層」の調査に力を入れる

1つ目の項目「富裕層」については、「1件当たりの申告漏れ所得金額は、3,331 万円となっており、 所得税の実地調査全体の 1,456 万円に比べ、 昨年同様 2.3 倍となっています。また、申告漏れ所得金額の総額は、過去最高だった昨年をさらに上回り980 億円に上ります。」という記載に注目したいです。

要は、誰を相手に調査するのも手間はあまり変わらないが、調査して得られる金額は富裕層相手の方が大きい、だから富裕層相手の調査に力を入れるという、現実的な判断です。

この取りやすいところを狙うという戦略は、徹底されています。

富裕層の中でも、海外投資等を行っている富裕層は、「1件当たりの追徴税額は 1,068 万円で、所得税の実地調査全体の 274 万円に比べ 3.9 倍となっています。」とありますから、海外投資を行っている富裕層はとりわけターゲットとされていることが分かります。

2つの項目で記載されている「海外投資」は税務当局が目を光らせる分野

「MECE」という言葉があります。「Mutually Exclusive and Collectively Exhaustive」の頭文字を取った言葉で、直訳すると「互いに重複せず、全体として漏れがない」という意味です。項目分けをする際にはMECEに気をつけなくてはいけない、みたいに言われます。

ところが、この国税庁の「主な取組」の構成は、「①富裕層に対する調査状況」の中で富裕層の海外投資について言及し、「②海外投資等を行っている個人に対する調査状況」として、項目1つを使って海外投資に言及している訳ですから、MECEになっていません。

しかし、この項目分けを、非論理的だと嗤っている場合ではありません。むしろ、税務当局が海外投資にいかに目を光らせているかの現れとして見るべきでしょう。

税務当局の情報収集能力が近年大幅に上がったことも、海外投資の分野が重点的に調査されるようになった一因です。

10年くらい前までは、海外の銀行で口座を開設して、資産を隠そうという意図を持っている人も少なくなかったように聞きます。

しかし、国際機関OECD主導で作られ、2018年から情報収集がスタートした自動的情報交換制度など、税務当局も様々な武器を持つようになったのです。このテーマについては、「海外金融資産も、自動的情報交換制度で税務当局に丸見え?」という記事で論じていますので、是非お読みください。

インターネット上での取引も狙われている、中でも一件当たりの金額が大きく狙われやすいのは暗号資産投資!

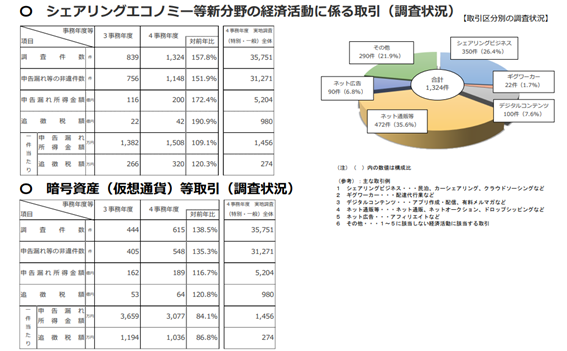

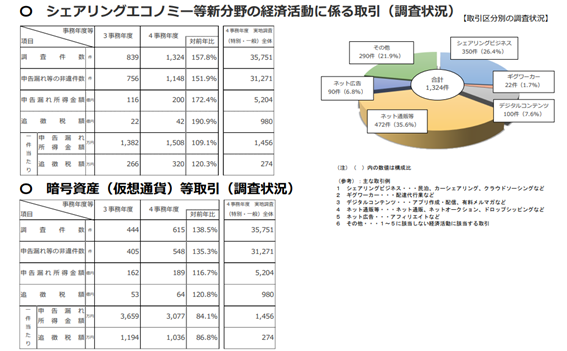

3番目の項目「インターネット上の取引」は、 (1)シェアリングエコノミー等新分野の経済活動に係る取引、(2)暗号資産(仮想通貨)投資の2つに分けられています。

しかし、2021年11月発表分までは、項目のタイトルが「シェアリングエコノミー等新分野の経済活動に係る取引」となっていて、暗号資産取引はこの中の一つという扱いでした。https://www.nta.go.jp/information/release/kokuzeicho/2021/shotoku_shohi/pdf/shotoku_shohi.pdf

その暗号資産投資が、2022年11月発表分から、サブカテゴリーの一つに格上げになったのです。

格上げされただけに、暗号資産投資は、一件当たりの摘発金額は大きいです。「シェアリングエコノミー等新分野の経済活動に係る取引」で、1件当たりの追徴税額は 320 万円、追徴税額の総額は42 億円であるのに対し、「暗号資産取引」では、1件当たりの追徴税額は 1,036 万円、追徴税額の総額は 64 億円となっています。

暗号資産取引について、税務当局はどのように情報収集をしているのでしょうか?

日本国内の暗号資産取引所は金融庁に登録されていますから、これらを通じて行われている取引については、税務当局も情報を入手できるはずです。

一方、海外の暗号資産取引所を通じて行われている取引については、情報収集は簡単ではないと思われます。

また、ビットコイン以外の暗号資産(アルトコイン)の中には、LINEなどでグループを作り、グループの中で購入していったものもあります。そうしたコインについては、摘発した脱税者からグループメンバーの名簿を入手して摘発していっているようです。

参考:日本経済新聞(2021年10月3日記事)

https://www.nikkei.com/article/DGXZQOUC265U10W1A820C2000000/

この文書を読むと、国税庁みずから脱税を摘発する意志を強く示していることが、ひしひしと伝わってきます。納税は国民の義務、しっかり果たしていきましょう。

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする