コラムColumn

金融・税制面で有利な香港・オフショアでの資産管理、気を付けたい2つの失敗事例!

2018/12/24

香港はアジアを代表する金融センターで様々な金融商品を買えますし、税率が低い(相続税無し、法人税16.5%、個人所得税17%)ため、多くの方々が、香港のメリットを享受するため、香港やオフショアで資産管理をしています。

しかし、やり方によっては、問題になってしまうこともあります。とくに、複雑なアレンジをしたご本人が亡くなり、後に残された遺族が何も言われていなかった場合、遺族は複雑なアレンジを目の前にして困惑してしまうこともあります。

今回は、弊社で過去に扱った問題ある事例をベースに、海外での資産管理で起こりうる問題について書いてみます。(注:事例は、元の案件を特定できないよう、弊社編集部で修正を加えたものです。)

事例1:香港在住者が日本に帰国する際、香港に残した資産

香港で数年間居住し、香港で会社経営をしていたAさんという方がいらっしゃいました。

Aさんは、香港での会社経営であげた資産を香港のプライベートバンクで資産管理していました。

香港法人の代表を降り、日本に引越することになったのですが。。。 日本に帰国するにあたり、このAさんは、資産を置いている香港のプライベートバンクの担当者に連絡しました。

Aさん:今度、日本に帰国します。

プライベートバンク担当者:ご家族も一緒ですか?

Aさん:家族も一緒に日本に帰ります。

私は、1ヵ月に1回くらいは香港に来るので、香港の家は借り続けますけど。

Aさん:日本に帰国した後も香港のプライベートバンクに資産を置いていると、税金上の手続も大変そうなので、日本に財産を持って帰ろうと思います。

プライベートバンク担当者:Aさんは、香港で家を借り続けるのですから、香港の居住者=日本の非居住者ですよ。このまま、弊行に財産を置いていて、日本で何も手続は必要ないですよ。

Aさん:そうなんですか。そうであれば、資産は御行に置いておきますね。

それから約1年後

Aさん:日本で別荘を買うので、日本の銀行に1億円送金してくれませんか?

プライベートバンク担当者:ちょっと、今、それはまずいですね、、、

OWLからの解説 国外財産調書は、日本居住者の方で、その年の12月31日において、その価額の合計額が5,000万円を超える国外財産を有する方が、翌年の3月15日までに所轄税務署長に提出しなければいけない書面です。

ここで問題になるのは、どのような基準で「日本居住者」か「日本非居住者」かを区別するかです。

所得税法で、「居住者」とは、日本国内に「住所」があるか又は現在まで引き続いて1年以上「居所」がある個人をいいますが、この「住所」とは、「各人の生活の本拠」をいい、国内に「生活の本拠」があるかどうかは、客観的事実によって判断することになっています。

本件Aさんのように、滞在先が複数の国にある場合、その住所がどこにあるかを判定するためには、例えば、住居、職業、資産の所在、親族の居住状況、国籍等の客観的事実によって判断することになります。

このAさんの場合、住居は日本・香港の両方にあるとしても、役員として仕事をしている勤務先が日本にあること、扶養家族が日本にいることなど、そもそも日本に滞在している日数の方が圧倒的に長いことなどを考慮すると、日本に住所があり、日本居住者だったと言うべきでしょう。

そうすると、国外財産調書を提出する義務があったと思われます。 国外財産調書を提出していない国外財産は、その後に税務調査があった場合など、税務署に説明できない財産、つまり、持っているのに使えない財産になってしまいます。

プライベートバンクの担当者は、日本の銀行への送金⇒別荘購入がきっかけになって、国外財産調書不提出を税務署から問題視されることを恐れて、日本の銀行への送金をまずいと言ったのかも知れません。

財産は使えてこそ意味があります。外国に隠しておくだけでは資産の意味が半減してしまうように思いました。

事例2:オフショア法人同士が株式を持ち合う複雑なストラクチャー

日本で事業をしつつオフショア法人に資産を隠していた方が亡くなられ、その遺族と顧問税理士の方から相談を受けたことがありました。

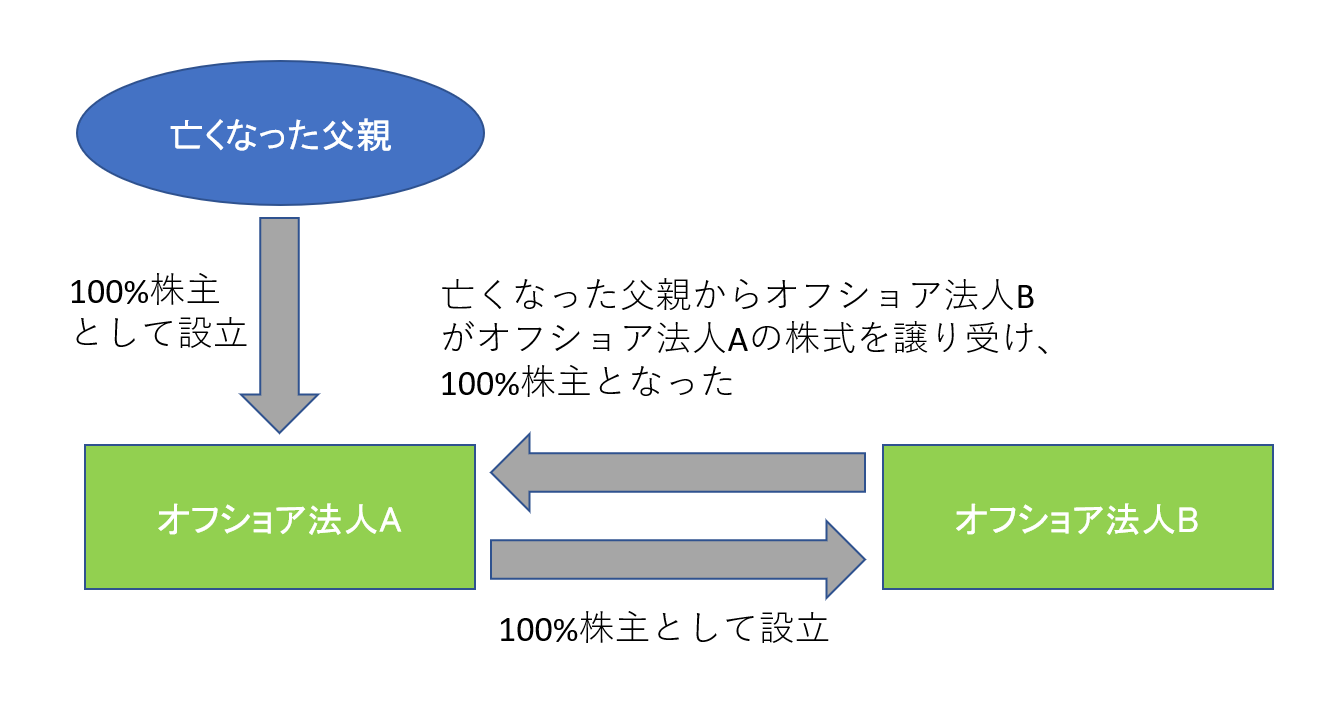

香港には、オフショア法人の設立サポート会社が多いですが、亡くなられたお父様が、そうした会社と相談して、オフショア法人Aを設立、法人Aが100%株主となって法人Bを設立、その後、オフショア法人Bがオフショア法人Aになることで、一見すると、誰が最終的なオーナーか分からないようになっていました。

オフショア法人はもともと株主や取締役などの情報が開示されず、秘匿性が高いのですが、オフショア法人を連ねることで、より秘匿性の高い仕組みになっていました。

しかし、OECD主導による自動的情報交換制度(CRS)が開始することで、隠すだけの仕組みでは機能しなくなります。

このお父様が亡くなられ弊社が連絡を頂いたのは、自動的情報交換制度がスタートする少し前の時点だったのですが、この複雑なストラクチャーを整理し、複雑化させることで隠すというやり方を止めるよう、提案しました。

最後に:OWL Investmentsから

香港・オフショアなど海外を活用して資産管理をすることにはメリットがたくさんあります。 でも、香港法人・オフショア法人を使って分かりにくくして、見つからないようにする、というだけですと、そこに隠した財産を後で使いにくくなってしまいます。

財産は使えるようにしてこそ生きます。 正々堂々と使えるように財産を管理していけるよう、弊社ではサポートしていきます。

問い合わせ先(OWL Investments):info@owl-investments.com

この記事を読んだ方には、是非この記事も

関連記事

Popular Posts

地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... データベースエンジン開発とコイン発行を目指すエンジ...

データベースエンジン開発とコイン発行を目指すエンジ... 母子留学、一家で移住 「子どもの海外教育」と「投資...

母子留学、一家で移住 「子どもの海外教育」と「投資...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする