コラムColumn

海外金融資産も、自動的情報交換制度で税務当局に丸見え?

2023/12/13

海外の銀行・証券会社で資産管理をしている方の中には、「海外に資産を置いておけば、税務署に気づかれないだろう」という意図の方もいるように聞きます。

海外に置いてある資産は、税務当局には情報が流れないのでしょうか?

海外資産の情報を得ることは、税務当局にも難しかった

税務当局は、日本国内の銀行や証券会社が相手であれば、国家権力を使って情報提供を強制できますが、外国の銀行や証券会社が相手では、そうはいきません。

そこで、平成24年度(2012年度)税制改正で作られたのが、国外財産調書の制度です。これは、12月31日時点で5,000 万円を超える国外財産を持つ居住者は、国外財産の種類、数量及び価額等を記載した国外財産調書を翌年の6月30 日までに所轄税務署に提出せよというものです。

しかし、納税者に自発的に提出させる制度ですから、情報収集の網羅性には限界がありました。

国外財産の情報を明るみにするため、国際機関OECDが、共通報告基準(CRS)を作った

そこで、国際機関OECDが主導して、共通の情報交換の仕組み(共通報告基準=Common Reporting Standard)を作りました。現在、約140の国・地域が、この共通報告基準(CRS)に沿って、CRS情報の交換をしています。

OECDカンファレンスセンター(パリ)

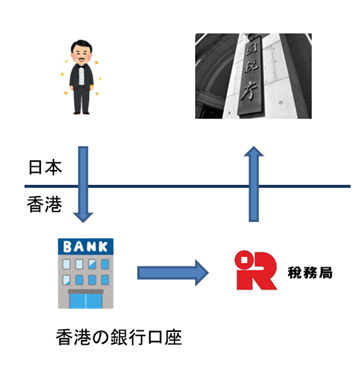

たとえば、日本居住の佐藤さんが香港のHSBC銀行に口座を開いて資産を置いている場合を考えてみましょう。

HSBC銀行は、香港非居住者の口座に関する情報をまとめて、香港の税務当局(Inland Revenue Department=税務局)に送ります。そして、香港のInland Revenue Department=税務局は、日本居住者の情報をまとめて、日本の税務当局(国税庁)に送るのです。

交換されるのは、以下の情報です。

1. 口座保有者の氏名、住所

2. 居住地国

3. 外国の納税者番号

4. その資産の価額

5. その資産の運用・保有または譲渡による収入金額等

外国の資産の情報を集めて狙う本丸は相続税でしょう。相続時に資産隠しがないか確認するのに使えるというメリットが、税務当局にとって大きそうです。

情報交換制度は穴が無い万能な制度か?

この自動的情報交換制度にも限界はあります。以下の4点にまとめられます。

1. 情報交換の対象が、金融機関の把握している財産に限られる。

2. 同制度を開始していない国がある。

3. 金融機関の所在地国の税務当局に集められる情報は、非居住者の情報のみである。

4. 集められた情報は、口座名義人の居住地国の税務当局にのみ送られる。

1 情報交換制度の対象は金融機関の口座にある資産のみ

そもそも、金融機関の口座情報を交換するという趣旨で作られた制度ですから当然ですが、交換されるのは金融機関の口座に関する情報のみです。

資産の代表例とも言うべき不動産も、この制度の対象外です。また、近年、暗号資産(仮想通貨)が普及してきましたが、暗号資産(仮想通貨)の取引所は、銀行や証券会社と異なり、対象になっていません。

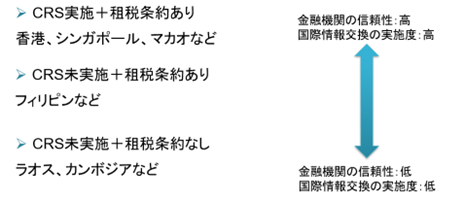

2 自動的情報交換制度を開始していない国がある

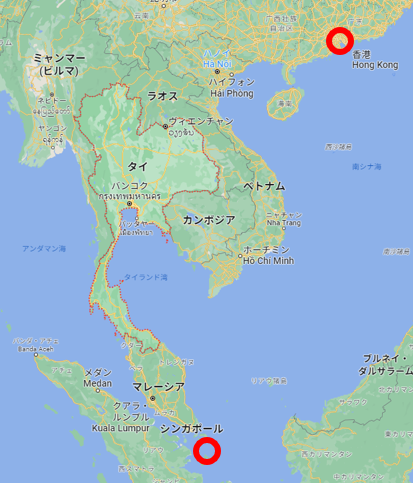

また、自動的情報交換制度に加入していない国もあります。日本の近くのアジアでは、フィリピン、カンボジア、ラオスなどが入っていません。とくに、カンボジアとラオスは、日本との間に租税条約を結んでいないので、日本の税務当局が情報を収集する公式ルートが無いという状況です。

もちろん、自動的情報交換制度に入っておらず租税条約を結んでいない国は、概してカントリーリスクが高い国ですから、そうした国にまとまった資産を置いておきたくはないという人が大半でしょう。

3 本制度の対象は非居住者の情報のみ

たとえば、香港在住の日本人が香港のHSBC銀行に口座を開いて資産を置いている場合、HSBC銀行から見て、この口座保有者は香港「居住者」であり、「非居住者」ではありません。

そのため、この口座は日本人(非香港人)の口座であっても、自動的情報交換制度の対象になりません。

4 集められた情報は口座名義人の居住地国に送られるのみ

日本在住の日本人が香港のHSBC銀行に資産を置いている場合、香港のInland Revenue Department=税務局は、その情報を日本の国税庁に送り、他の国には送りません。

一方、タイ在住の日本人が香港のHSBC銀行に口座を開いて資産を置いている場合、香港のInland Revenue Department=税務局は、その情報をタイの税務当局に送り、他の国(日本)には送りません。

日本人である限り日本の税金が絡んでくることが多いだけに、制度に穴が開いている感じがしませんか?

日本の税務当局に知られずに、香港やシンガポールの口座を使いたい場合、どうすれば良い?

もっとも、読者の中には、「日本の税務当局には知られずに、香港やシンガポールなどの金融ハブの銀行・証券会社に資産を置く方法はありますか?」と直接的な答を知りたい方もいるでしょう。

二つの方法がありそうです。

一つ目の方法は、口座を開きたい国・地域に住所を持つことです。たとえば、シンガポールに住所を持つ、そして、「シンガポール在住の佐藤さん」として、シンガポールのDBS銀行に口座を開設する方法です。

二つ目の方法は、どこの国でもよいので、日本以外のどこかの国に住所を持つことです。たとえば、タイに住所を持つ、そして、「タイ在住の佐藤さん」として、シンガポールのDBS銀行に口座を開設する方法です。

もちろん、「外国に住むことはできないのですが、どうしたら良いでしょうか?」という方もいらっしゃるでしょう。宿題です、考えてみてください。

「自分の資産を税務当局に完全に知られるなんて裸で町中を歩き回るようなもの、資産の情報が丸見えになるのは嫌だ。」という気持ちは分かります。

しかし、繰り返しますが、納税は国民の義務、しっかり果たしていきましょう。

関連記事

Popular Posts

フリーランスはタイ移住で無税生活できる

フリーランスはタイ移住で無税生活できる 地政学リスク時代の海外資産管理と移住戦略:チャイナ...

地政学リスク時代の海外資産管理と移住戦略:チャイナ... 海外暗号資産取引所を締め出す金融庁、暗号資産投資家...

海外暗号資産取引所を締め出す金融庁、暗号資産投資家... インターネットがつながっていれば稼げる人に最適!...

インターネットがつながっていれば稼げる人に最適!... アジアの金融ハブである香港・シンガポールの銀行、日...

アジアの金融ハブである香港・シンガポールの銀行、日... 国税庁が相続税節税策を封じ込める今、海外活用で相続...

国税庁が相続税節税策を封じ込める今、海外活用で相続... バンコクの日本人エリアの真ん中にある人気インターナ...

バンコクの日本人エリアの真ん中にある人気インターナ... 富裕層が資産形成に活用する「海外の生命保険」のスゴ...

富裕層が資産形成に活用する「海外の生命保険」のスゴ... キャバ嬢から行政書士へ、そしてドバイへ…日本の行政...

キャバ嬢から行政書士へ、そしてドバイへ…日本の行政... マイナンバー導入、海外居住(日本非居住)のメリット...

マイナンバー導入、海外居住(日本非居住)のメリット...Tag Cloud

PAGETOPContact Usお問い合わせ

海外での会社設立・資産運用・移住に関する各種ご相談を無料で承ります。

お気軽にお問い合わせください。

◆出張セミナー◆

関東地方であれば、5名以上の参加者が集まる会合に、弊社代表(小峰孝史)が出張セミナーに参ります。

テーマは、海外法人・銀行口座を利用したタックスプランニング、海外移住による節税、暗号資産投資家向けの節税、

海外の暗号資産取引所(Binanceなど)を利用する方法などです。

関東地方以外であっても、大阪、名古屋、沖縄、バンコクなどでセミナーを実施してきました。

応相談になりますが、お声がけください。

◆提携先募集◆

「日本人が気軽に国境を越える社会にしていきたい!」という理念に共感していただける方、ぜひ、ご連絡ください。

現在、特に以下の方を募集させていただいております。

- 税務・会計関係 -

・海外投資などに興味をもつクライアントさんのいらっしゃる税理士さん

- 不動産関係 -

・日本の不動産を海外で販売したい不動産会社の方

・外国人顧客が不動産を買いに来ているが、対応に苦慮されている不動産会社の方

- ファイナンシャルアドバイザー関係 -

・海外投資に興味のあるファイナンシャルアドバイザーの方

- メディア関係 -

・日本からのアウトバウンド投資・移住・バイリンガル教育に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

・日本へのインバウンド投資・移住・インバウンド観光に関する企画をお考えの出版社、雑誌社、新聞社、テレビ局のご担当者様

News Letter登録

News Letter登録 フォローする

フォローする